Ett stort problem med dagens premiebestämda pensionssystem, ITP1, är att höginkomsttagare överkompenseras efter att de gått i pension.

- De som har det bäst får det ännu bättre efter pensionen, konstaterar pensionsexperten Alf Ohlén som står bakom rapporten ”Jakten på den perfekta tjänstepensionen”.

Rapporten är tidningen Pensioner och Förmåners analys av problemen i dagens tjänstepensionssystem. Där presenterar man också förslag på hur ett rättvisare och mer begripligt system skulle kunna konstrueras.

Dagens pensionssystem är utformat så att personer med inkomster över taket på 7,5 inkomstbelopp, cirka 35 000 kronor, får betydligt större pensionsinbetalningar än dem som tjänar under.

- Det är orättvist så in i bängen. Det finns ett gigantiskt hopp där de som tjänar över taket får pensionsavsättningar på 30 procent medan de som ligger under bara får 23 procent. Det innebär att ju mer man tjänar desto större andel av sin lön får man insatt i pension. Det är tvärt emot alla andra försäkringssystem, givetvis borde alla få lika mycket, säger Alf Ohlén.

Rapporten föreslår att nuvarande avsättningar omfördelas så att premierna över taket sänks från 30 procent till 22 procent. Det skulle ge utrymme att höja inbetalningarna under taket från dagens 4,5 procent till 5,5 procent utan att det påverkar arbetsgivarnas kostnader.

Cirka en miljon personer tjänar över taket, hur kommer de att reagera när de får sänkta pensionsavsättningar?

- Det har vi förstås tänkt på. De här personerna har avstått löneutrymme för att få den här fina förmånen och då kan man helt enkelt ge de här pengarna som lön i stället. Det skulle dessutom synliggöra förmånen på ett annat sätt än i dag. Även om vi inte kan radera ut orättvisor ska vår tjänstepension i alla fall inte förstärka dem, säger Alf Ohlén.

Enligt rapporten missgynnas personer som jobbar deltid av dagens tjänstepensionssystem.

- Om en person som tjänar under taket på 35 000 kronor går ner till 75 procent i tid då minskar pensionpremierna proportionerligt, vilket förstås är rimligt. Men för en person som till exempel tjänar 45 000 kronor minskar pensionsavsättningarna med hela 66 procent. Höginkomsttagare som börjar jobba deltid förlorar alltså väldigt mycket. Eftersom många kvinnor arbetar deltid är dagens system till viss del även en kvinnofälla, säger Alf Ohlén.

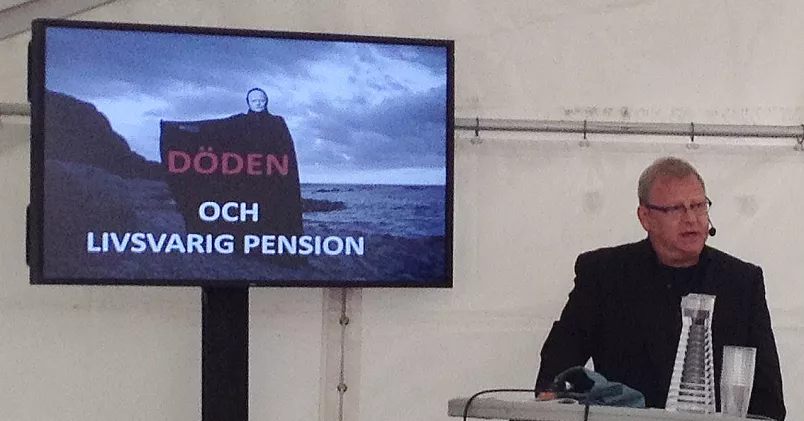

Allt fler väljer att ta ut sin tjänstepension på fem eller tio år, vilket kan få stora ekonomiska följder om man lever länge. Rapporten vill sätta stopp för den möjligheten.

- Att ta ut pensionen på fem år strider mot hela idén om vad en pension är, det vill säga att man försäkrar sig mot att man inte lever längre än ens pengar räcker. Men många ser det som ett privat sparande och vill ha ut sina pengar. Vi föreslår därför en livsvarig utbetalning på 20 år efter pensionen samt en obligatorisk riskförsäkring mot långt liv.

Pension och Förmåner förslår också att möjlighet att temporärt stoppa pensions-utbetalningarna helt, vilket inte är möjligt i dagens system. Ett annat förslag är att förändra återbetalningsskyddet.

- Ju yngre man dör desto mer behöver familjen pengarna och desto mindre pengar finns det. Därför föreslår vi att man tvärtom tar en livförsäkring, som innebär att de efterlevande får mycket pengar om man dör ung och mindre om man dör äldre, säger Alf Ohlén.

Dan Wallberg, pensionsexpert på PTK, tycker att många av förslagen är tänkvärda och att kritiken delvis är befogad.

- Det är uppfriskande förslag och det finns delar som är realistiska och andra delar som är till för att väcka debatt och det tycker jag är bra, säger han.

- Jag kan hålla med om kritiken till viss del, men att börja omfördela ytterligare och sänka avsättningarna en gång till för en stor kategori medlemmar är ogörligt - 300 000 av ITP:arna har en lön över 7,5 inkomstbasbelopp. Däremot finns det mycket att göra för dem som ligger under. Där har Unionen tagit stort ansvar genom arbetet med deltidspension. Nu gäller bara att få med övriga förbunden, då kommer vi att få högre pensionsavsättningar.

Från PTK:s håll ser man dock inte deltidsarbetande höginkomsttagare som ett jätteproblem.

- De som har höga inkomster är inte dem som jobbar deltid, utan det är låginkosttagare, ensamstående kvinnor. Där finns också en hel del att göra, säger Dan Wallberg.

Förslaget i korthet:

- Höj nuvarande pensionsavsättningar under taket på 7,5 inkomstbasbelopp från 4,5 procent till 5,5 procent och sänk avsättningarna över taket från nuvarande 30 procent till 22 procent.

- Under intjänandeperioden förvaltas kapitalet i en tradlivförsäkring med garanti för dem som inte begär annan förvaltningsform.

- Obligatoriskt familjeskydd med automatisk nedtrappning

- Enbart livsvarit utbetalning 20 år efter pensionen plus en obligatorisk riskförsäkring som fortsätter att betala ut pension om man lever längre.

- Ett valbart och tydligt prissatt återbetalningsskydd.

- Flexibel utbetalning för dem som vill ha möjlighet att temporärt stoppa pensionsutbetalningarna helt.

ITP1 och ITP2

Det finns två tjänstepensioner för privatanställda tjänstemän: premiebestämd tjänstepension ITP1 för samtliga anställda som är födda 1979 eller senare. Och förbestämd tjänstepension ITP2 som garanterar en viss pension.